"Поднебесный" рынок облигаций

#китай #paperbubble #дефолты #вдо

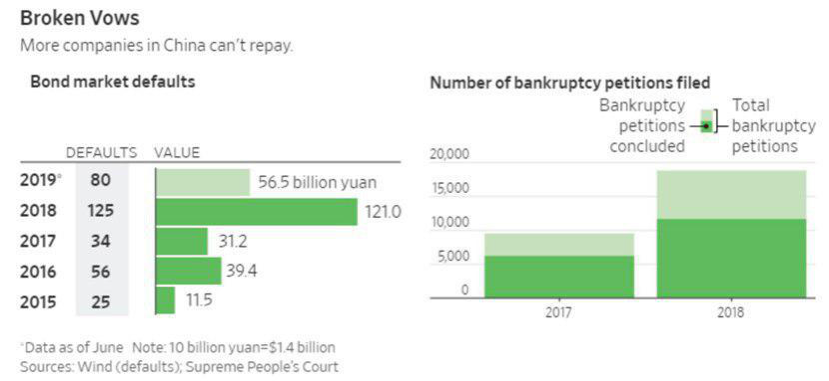

На огромном масштабе показана цикличность возникновения дефолтов. Ряд компаний, выходящих на рынок публичного долга, заведомо не жильцы. Но продолжительно и успешно конкурируют на деньги инвесторов по формуле классической формуле «перезанять, чтобы переотдать». Формула рабочая, пока количество денег в обращении растет. Строительство финансовой пирамиды требует финансовой подпитки. Однако, как только поток денег стабилизируется или сокращается, происходит массовое списание долгов. Судя по диаграмме, Китайский долговой рынок, похоже, еще только погружается под ватерлинию, дна не нащупал.

Дефолты, на которые от страны к стране приходится 5-15% всех облигационных выпусков – это не плавно распределенная во времени величина. На спокойном рынке они будут редкостью и могут составлять доли процента. В периоды проблем и кризисов с легкостью достигнуть четверти и более от всех погашаемых или на дотянувших до погашения бумаг.

Что до российского долга. Ему до состояния китайского, образца 2018-2019 годов, идти еще лет пять. Хотя глобальные экономические катаклизмы могут сократить дистанцию. А касательно ВДО (высокодоходных облигаций), массовые дефолты, которых требует жанр, здесь, видимо, возникнут, плюс-минус, параллельно с проблемами на широком облигационном рынке. До этого момента главный риск – риск нормальной просадки цен. Которая для бумаг и невысокой ликвидностью может оказаться заметной. И к этому нужно быть просто готовым.

@AndreyHohrin